Glossary tooltip block

%title% %summary%Breadcrumbs

Breadcrumb

- דף הבית

- להפוך את המינוס לפלוס

- איך לצאת ממשבר לצמיחה

- ממשבר לצמיחה

ממשבר לצמיחה

שלב אחר שלב ליציאה מחובות ובניית עתיד כלכלי בטוח יותר

מיכל ואיתן, זוג עם שלושה ילדים, עובדים קשה כדי לספק את כל צרכי המשפחה ולשמור על איזון כלכלי יציב. איתן, שעבד בחברת הייטק, פוטר עקב גל פיטורים בחברה. מיכל, שעבדה כמורה, נתקלה בקיצוצים בשעות העבודה שלה. במקביל, הוצאות רפואיות בלתי צפויות הופיעו כאשר אחת מבנותיהם הייתה זקוקה לטיפולים מיוחדים שלא כלולים בביטוח הבריאות הבסיסי.

בניסיון להתמודד עם ההוצאות החדשות והגבוהות, הם נאלצו להיעזר בהלוואות, מה שהוביל בהמשך לצבירת ריביות גבוהות וחובות רבים. במקביל לכל זה, הכניסה לדירה שרכשו על הנייר לפני כמה שנים התעכבה, מה שהוביל למצב בו הם נאלצו לשלם גם את המשכנתא על הדירה וגם את השכירות על ביתם הנוכחי.

לאור המצב ההולך ונהיה מורכב יותר, מיכל ואיתן נקלעו למלכוד של הלוואות חוזרות ונשנות, כשכל אחת מהן נלקחה במטרה לכסות את ההלוואה שלפניה. הריביות הצטברו והחוב גדל באופן משמעותי.

הסיפור של מיכל ואיתן הוא סיפור מוכר במציאות שלנו. לחלק מאיתנו, הלוואות הן עוגן לישועה, אך לרבים אחרים הן מהוות פתח למלכודת. בעיית החובות היא מכת מדינה, אבל יש דרך מוצא.

כל חוב הוא סיפור בפני עצמו, ולפעמים כדי להיחלץ מהחוב נדרש מאמץ קל בשינוי אורח החיים ולעיתים נדרשת עזרה מקצועית. אנחנו כאן כדי לעזור לכם להתחיל...

שלב ראשון: הבנת החוב והדרכים שהובילו אליו

1. חובות גלויים וסמויים

בואו נתחיל בהכרת המושגים בעולם החובות. ישנם שני סוגי חובות:

חובות גלויים - הם אלו שנתקלים בהם בחיי היום יום וברוב המקרים קל לזהות אותם: הלוואות בנקאיות, משכנתאות, חובות על כרטיסי אשראי וכדומה. הם מתועדים, ניתנים למעקב ולתשלום קבוע וברור, ולרוב כרוכים בריבית מוסכמת מראש.

לעומת זאת, חובות סמויים - הם חובות פחות ברורים ולעיתים אף נשכחים או מתעלמים מהם, דוגמאות לחובות סמויים: חובות בין אישיים (למשל, כסף שהושאל מחבר או מבני משפחה ולא תועד בצורה רשמית), התחייבויות לתשלומים עתידיים שלא נתפסות כ"חוב" במובן המסורתי (למשל, התחייבויות לתשלום דמי ביטוח או מנויים שנתיים), וכן חובות שנגרמו כתוצאה מחוסר תשלום של חובות קיימים, כמו ריביות על חובות שלא נפרעו בזמן.

הכרה וניהול של שני סוגי החובות, הגלויים והסמויים, חשובים לתכנון פיננסי אפקטיבי. לעיתים קרובות, החובות הסמויים יכולים להפוך לנטל כבד מאוד עם הזמן, מכיוון שיש נטייה להתעלם מהם עד שהם גדלים לממדים שלא ניתן להתעלם מהם יותר.

2. זיהוי גורמים שהביאו אותי לחוב

המטרה שלנו ברורה – יציאה מהחובות. אבל! אם לא נבין איך הגענו למצב הזה, אנחנו נחזור לאותו מצב. לכן, לפני שבכלל מתחילים את התהליך, ננסה להבין את הגורמים שהביאו אותנו לנקודה זו.

הנה כמה מהגורמים הנפוצים להצטברות חובות:

הוצאות מיותרות: הוצאות בלתי נדרשות או מיותרות.

הכנסה נמוכה או משתנה: כאשר ההכנסה החודשית נמוכה מההוצאות או כאשר היא משתנה ולא קבועה.

אירועים בלתי צפויים או צפויים: אירועים משמחים כמו חתונה או קניית דירה, או לחלופין בעיות בריאות, פיטורין וכדומה.

ניהול פיננסי לקוי: אי יכולת לנהל תקציב, לחסוך או לפקח על ההוצאות.

חובות קיימים: חובות קיימים שלא מנוהלים בצורה נכונה.

אז הבנו את הגורמים, ועכשיו, על מנת למנוע מעצמנו לחזור וליפול שוב למצב הפיננסי הקשה, הכנו סט של שאלות בניסיון לעזור לכם לבחון את מצבכם הכלכלי:

ניתוח המצב הכלכלי הנוכחי:

1. האם ההוצאות החודשיות יותר גבוהות מההכנסות?

2. האם יש הוצאות קבועות שאינן חיוניות וניתן לוותר עליהן?

ככל שהיחס בין ההוצאות להכנסות מאוזן ואתם יכולים לזהות האם ההוצאות הקבועות חיוניות או לא ולעמוד בכך, מצבכם הכלכלי טוב יותר.

התמודדות עם אירועים בלתי צפויים:

1. האם יש ברשותכם 10,000 ₪ שתוכלו להוציא כבר מחר בבוקר?

2. האם אירועים בלתי צפויים השפיעו לאחרונה על המצב הפיננסי שלכם?

ככל שיש לכם יותר יציבות ותכנון פיננסי נכון, כך יכולת ההתמודדות שלכם במקרי קיצון גבוהה יותר מה שמעיד על מצב כלכלי טוב יותר.

הבנת התנהלות והרגלי צריכה:

1. האם אתם מצליחים לחסוך כסף מההכנסה החודשית?

2. האם אתם בודקים באופן קבוע את המצב הכלכלי שלכם, כולל ההוצאות וההכנסות?

ככל שתקפידו על תכנון פיננסי קדימה, ניהול תקציב יעיל, מודעות וגישה אקטיבית לניהול החשבון כך זה יוכל לסייע להתנהלות הכלכלית שלכם.

שלב 2 - דעו את חובתכם

1. מיפוי החובות בטבלה

כדי לתכנן איך נוכל לצאת מהחובות עלינו להבין את היקף החובות שלנו תוך הפרדה לחובות גלויים (למשל הלוואה בנקאית) לחובות סמויים (כמו למשל התשלומים שעוד לא נפרעו תמורת מוצר שקנינו).

כמו שמעקב אחר התזונה והקפדה על תזונה מאוזנת יכולים לעזור להורדה במשקל, כך גם מיפוי חובות יכול לעזור לזהות הרגלים פיננסיים שצריך לשנות כדי להקל על הנטל הכלכלי.

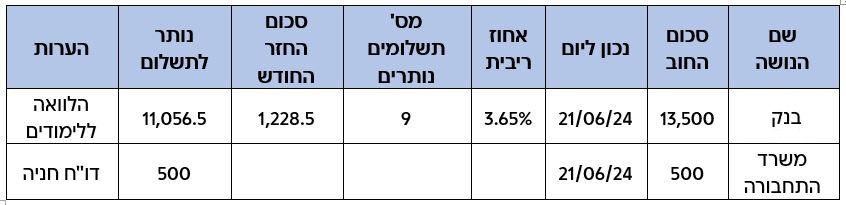

כדי למפות את החובות שלנו נשתמש בטבלת עזר. תחילה, יש לרשום כל חוב, גדול כקטן, גלוי או סמוי, כולל פרטים כמו למי חבים (הנושה), סכום החוב, ותנאי ההחזר בנקודת הזמן הנוכחית. את תנאי ההחזר נפרט לאחוז הריבית, מס' התשלומים הנותרים, סכום ההחזר החודשי והסכום הכולל שנותר לתשלום.

הצעד הזה נותן תמונה ברורה ומלאה של המצב הפיננסי ומאפשר לזהות את החובות הדחופים לטיפול.

זכרו, הצלחה במסע זה מתחילה בהכרה מדויקת של הנקודה בה אתם נמצאים כעת.

אפשר לחלק את החובות לכמה סוגים:

• חובות מוסדרים – חובות שיש לכם עבורם הסדר בצורת החזר חודשי, קבוע או חד פעמי. למשל הלוואה מהבנק שיש לה החזר חודשי קבוע.

• חובות שאינם מוסדרים – חובות שאין לכם עבורם הסדר ולא ידוע מתי יהיה המועד לתשלום. למשל: דוח חניה, פיגור בתשלומי הלוואה או צ'ק שחזר.

• משכנתה – למרות שמדובר בחוב, לצורך מיפוי בטבלה נתייחס אליה כאל הוצאה קבועה לדיור, בדומה לשכירות. הוצאות קבועות נרשמות בטבלה נפרדת ורק במקרה של פיגור בתשלום המשכנתה נחשיב את הפיגור כחוב.

טיפ - כדאי למלא בטבלה את כל החובות המוסדרים ואחריהם את החובות שאינם מוסדרים.

ראו דוגמה

2. תיעדוף חובות

הטבלה מוכנה? עכשיו נשתמש בה כדי לזהות את החובות שיותר דחוף לטפל בהם. קשה להחליט באיזה חוב יש לטפל קודם? הנה מספר שיקולים שיוכלו להנחות אתכם בקביעת סדרי העדיפויות לטיפול:

א. היחס בין ההחזר החודשי לסכום ההלוואה שנותר לשלם

כשאנחנו מדברים על גובה ההחזר החודשי לעומת החוב שנשאר, הרעיון הוא לראות איזה חוב יותר מכביד עלינו כל חודש. ככל שהאחוז, המבטא את היחס, גבוה יותר הוא צריך להיות גם במקום גבוה יותר בסדרי העדיפות לטיפול.

למשל, אם יש לכם חוב של 10,000 ש"ח עם החזר חודשי של 1,500 ש"ח, זה 15% מהחוב. אבל אם יש חוב נוסף של 20,000 ש"ח עם החזר של 400 ש"ח, זה רק 2%. החוב הראשון, שהוא 15%, מהווה עומס גדול יותר, ולכן שקלו לטפל בו קודם.

ב. גובה הריבית

ככל שהריבית גבוהה יותר, ההחזר המלא של החוב יהיה גבוה יותר. לכן, לרוב נרצה לטפל בחובות עם הריבית הגבוהה. עם זאת, שיקלו להתייחס לגובה הריבית כגורם שני בחשיבות סדרי העדיפויות אחרי הגורם של גובה ההחזר החודשי והעומס שהוא יוצר.

ג. השלכות בדחיית תשלום החוב

אם לא תשלמו את החובות בזמן, הבעיות עלולות להשתנות ואפילו להחמיר. דחייה בתשלום למשפחה או לחברים, יכולה להתקבל בהבנה אבל גם ליצור ריבים גדולים. בחובות אחרים, כמו חוב לעירייה או חוב לרשויות, אתם עלולים להגיע לכדי עיקולים ואפילו לבעיות משפטיות חמורות.

חשוב לטפל בחובות שיכולים להוביל לבעיות משפטיות קודם, כי מסובך ויקר יותר לטפל בהם אחר כך.

שלב 3 - פיתוח תוכנית פעולה לפירעון החוב

1. חישוב כושר החזר

השאיפה של כולנו היא להגיע ל "איזון תקציבי", זהו מצב בו יש לנו יותר הכנסות מהוצאות שוטפות.

נחשב את ממוצע ההכנסות שלנו בחודש ואת ממוצע ההוצאות שלנו בחודש. אם ההכנסות גבוהות מההוצאות, סימן טוב, אנחנו באיזון תקציבי ויש יתרה חיובית שיכולה לשמש בתור כושר החזר לפירעון החובות.

במילים אחרות, כושר ההחזר החודשי הוא סכום הכסף הפנוי בכל חודש להחזר החובות.

כיצד נחשב את כושר ההחזר?

א. מודעות למצב – כדי לקבל את התמונה המלאה של המצב הנוכחי, אספו את כל המסמכים הפיננסיים שקשורים להוצאות, הכנסות והתחייבויות לפחות שישה חודשים אחורה. הכניסו גם הוצאות שנתיות קבועות (גם אם לא שולמו במהלך חודשי הבדיקה).

ב. בניית תקציב – לאחר שתבחנו את המצב הכלכלי שלכם, תוכלו להתחיל לזהות את התחומים בהם יש אפשרות להפחית הוצאות. חשוב להתייחס לתכנון התקציב כאל מרכיב קריטי בתהליך הכולל ולהקדיש לו זמן. אם אתם חלק מיחידת משפחה, מומלץ לעבור את השלבים האלו יחד עם בן או בת הזוג ואפילו לשתף את הילדים. העדיפו לקבל החלטות באופן משותף תוך קבלה ושיתוף של דעות שונות. לאחר שתגיעו להסכמה על אילו הוצאות ניתן לקצץ ובאיזה סכום, חשבו כמה כסף יישאר לכם בכל חודש לצורך פירעון חובות.

ניתן להיעזר בקובץ ניהול תקציב – להורדת הטופס לחצו כאן

ג. חישוב כושר ההחזר – ההבדל בין ההוצאות להכנסות יציג כמה כסף נותר כדי לסגור את החובות בכל חודש, כלומר את כושר ההחזר.

אבל מה קורה כאשר ההוצאות גבוהות מההכנסות?

במקרה כזה, נצטרך לייצר כושר החזר חודשי כדי לצאת ממעגל החובות.

איך עושים זאת? ריכזנו עבורכם מספר דרכים שיוכלו לסייע ביצירת כושר החזר:

• צמצום ההוצאות – לאחר שהבנו את התמונה המלאה, הגיע הזמן לבחון מהיכן ניתן לקצץ, זה יכול להיות גם באמצעות השוואת מחירים וחיפוש דרכים לחסוך בחשבונות הקבועים כמו חשמל ומים, עד לוויתור על מוצרים ושירותים לא חיוניים.

• בחינת אפשרות להגדלת ההכנסות – אם גם לאחר קיצוצים משמעותיים ברוב פרטי ההוצאות, עדיין אינכם מצליחים לאזן את התקציב ולהקצות סכום מספק לסגירת החובות, מומלץ לשקול את האופציה להגדלת ההכנסות, אם על ידי הארכת שעות העבודה במשרה הנוכחית או חיפוש מקום עבודה נוסף בשעות הפנאי שלכם.

זכרו שצמצום הוצאות או לקיחת עבודה נוספת הינם מקרים שהם לזמן מוגבל ועשויים לתרום רבות לשיפור המצב הפיננסי שלכם.

• מחזור הלוואות – תהליך מחזור הלוואות מאפשר לשנות את התנאים של ההלוואה בהתאם למצב הנוכחי של הלווה – זה יכול להיות בשינוי פריסת תקופת ההלוואה, תשלום ריבית נמוכה יותר ועוד. זה מאפשר לחסוך בעלויות ההחזר ולשפר את התזרים החודשי.

• איחוד הלוואות - איחוד הלוואות הוא תהליך שבו מספר הלוואות או חובות נאספים להלוואה אחת עם תקופת החזר ארוכה יותר או ריבית נמוכה יותר. תהליך זה עשוי לאפשר לכם לנהל בצורה פשוטה יותר את החובות ויכול להקל על הלחץ הפיננסי.

אמנם ככל שתפרסו את ההלוואות לתקופה ארוכה יותר, תשלמו בפועל יותר בגין הריבית, אך לפחות תשלמו בזמן ולא תאלצו לשלם ריביות גבוהות בגין פיגורים. במידה ולקחתם הלוואות גם מבני משפחה וחברים, חשוב להיפגש גם איתם ולהגיע איתם להסכמות כיצד תחזירו את החוב.

שלב 4 – חיים לפי תקציב

כעת אתם מתמודדים עם האתגר האמיתי, שהוא לשמור על התנהלות יום-יומית על פי התקציב שהגדרתם. הכלל הוא להיצמד לתקציב הכולל שנקבע. במקרה שהבחנתם בחריגה מהתקציב בסעיף מסוים, חיוני לבצע מיד תיקונים בתקציב ולהעביר את העודף לסעיפים אחרים, כדי למנוע חריגה נוספת. דאגו לתעד את כל ההוצאות שלכם וקבעו מפגש שבועי עם בן/בת זוגכם כדי לעקוב אחרי המצב הכלכלי ולעדכן את התקציב בהתאם.

אתם לא צריכים לעבור את זה לבד!

מוזמנים להצטרף לתוכנית ליווי אישי של עמותת פעמונים או עמותת חסדי לב, שתוכל לסייע לכם לצאת מהמינוס ולתת לכם כלים להתנהלות פיננסית נכונה ובניית איזון תקציבי המתאים לכם.

לכל המידע על הליווי האישי לחצו כאן

רוצים לדעת עוד?

מוזמנים להצטרף להרצאה "עכשיו יותר מתמיד דואגים לחוסן הכלכלי של הבית" עם המרצה: אופיר בקר

לפרטים נוספים והרשמה לחצו כאן